赤字でも売らないほうがいい物件とは

いつもシノケンハーモニーの不動産投資ニュースコラムをご覧いただきまして

ありがとうございます。

この度、8月の日本経済新聞から下記の記事をご紹介させて頂きます。

不動産投資 赤字でも売らないほうがいい物件とは

投資用アパート・マンションは、収益を目的として投資し所有するものですから、最終的な手取りが赤字となり、それを解消できる術がないならば、売却するのが得策と考えられます。

しかし、相続対策で取得した投資用物件に関しては、売却が得策ではないケースがあります。

55歳の女性から相談がありました。

10年前に、その女性の母親(当時85歳)が相続対策のために新築一棟収益物件(1階は歯科医院、2階以上は賃貸マンション)を取得しました。

しかし、1階のテナントが最近退去したことから収益性が落ち込み、最終手取り額が年100万円程度の赤字になっていることが分かったため、売却すべきかどうか悩んでいるというものです。

この賃貸物件には、まだ2億5000万円もの借入金が残っていることもあり、一人娘である相談者は、将来そのような負債を背負いたくないという思いが強かったようです。

95歳の母親は入院して久しく、相談していた不動産仲介会社からは、「新たなテナントをすぐに見つけるのは簡単ではない」「借入返済額が大きいため、新たなテナントが見つかっても大幅黒字にはならない」「母親の意思がしっかりしているうちに売ったほうがよい」「今なら4億円程度で売却できる」といったアドバイスがあったと言います。

このような事案はよくありますが、不動産仲介会社の言う通り、すぐに売るべきなのでしょうか。

赤字に陥っている場合、まずは空室を埋める工夫や運営コストを削減できる方法がないかを確認します。

打つ手がない、あるいは入居者を入れても採算が合わないと判断した場合には、売却を検討することになります。

ほかに収益を生む不動産を保有している場合は、借り入れによって取得した赤字物件を売却することで、借入金の返済が減少し、最終手取り額が思った以上に改善されることもあります。

こうしたことから、赤字解消が難しい物件を売却することは、ある一面においては決して間違ってはいないのです。

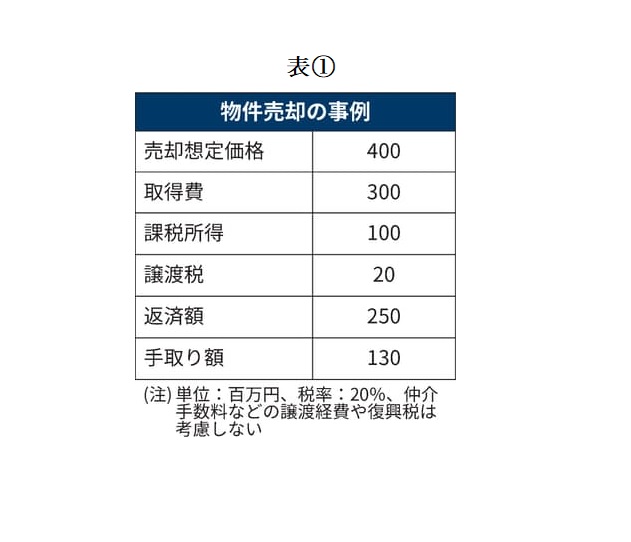

しかし、相続税を視野に入れると見え方が大きく変わってくる場合があります。今回のケースについて、簡単にシミュレーションしてみましょう。まずは売った場合の手取り額の概算です。

「表①」のとおり、売却想定価格4億円、本物件の取得費(取得時の土地価格、減価償却後の建物価格、取得時の各種費用を合計したもの)を3億円とした場合、譲渡にかかる税金は約2000万円となります。

ですから、売却想定価格から税金と借入金を返済した後の残りとなる1億3000万円が最終手取り額となることが分かります。

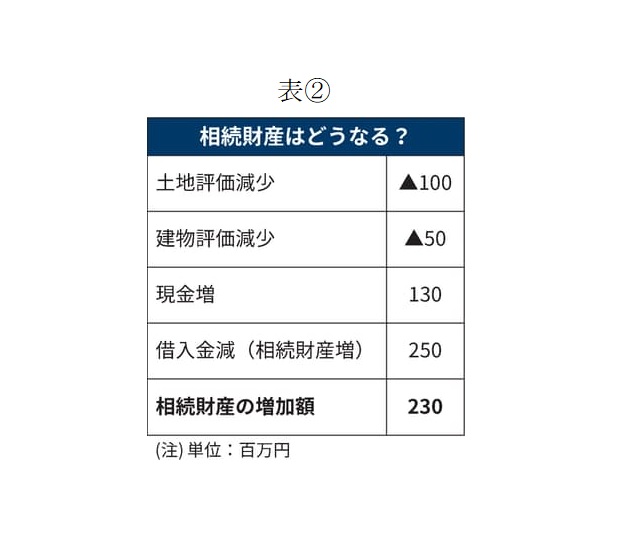

次に相続税を概算してみます。

相続税は、簡単に言えば、プラスの財産(不動産や現金などの金融資産)からマイナスの財産(借入金など)を差し引いた金額に税率を乗じて求めます。

ここで重要なことは、借入金を返済してしまうと、相続税の対象となる財産が増加し、税額が増えてしまうことです。

「表②」の物件の相続税評価額は、1億5000万円(路線価にて求めた土地評価額1億円、家屋の固定資産税評価額5000万円)でした。

ですから、この物件を売却すると、1億5000万円の不動産が減少、1億3000万円の現金が増加、相続財産全体から控除できる借入金2億5000万円が減少するので、結果的に相続財産は2億3000万円増加することになります。

仮に相続税の限界税率が40%だったとすると、相続税が9200万円も増加することになります。

このケースでは、ほかにも収入を得ることができる不動産をいくつか保有していたことから、年100万円の赤字に十分に耐えられることが分かり、売却しないことに決定しました。

ただ、その2年後に相続が発生し、しばらくしてから相談者は売却を実行しています。

このように、相続対策を目的として借入金で収益物件を購入している場合、仮にキャッシュフローが赤字に陥ったとしても、その赤字額の負担が過大でない場合は売却しないほうがよいことが多いものです。

相続前に売却して、後で大変な負担を負うことになったケースはよくあるので注意が必要です。

日経新聞より

いかがでしたでしょうか。

不動産投資は、相続税対策として注目されていますが、

そもそも相続税とは、死亡した人の財産を相続や遺贈によって

受け取る人が納める税金のことを言います。

不動産は相続発生後の遺産分割協議において

その分割方法をめぐって兄弟間などで争いごとになりやすい傾向にあります。

そのため、事前に売却して現金化しておくことで

将来の相続発生時に相続人の間で分けやすくなるというメリットがあります。

なお、相続開始前に、不動産を売却した場合に課税される税金は

一般的な不動産売買と同じですので、譲渡所得に応じて譲渡所得税が課税されます。

弊社では安定した資産形成方法、相続税対策として

都心エリアを中心とした不動産投資をご紹介しております。

安定した家賃収入を得る為の不動産投資の独自のノウハウを惜しみなくご提案する

オンラインセミナーを開催しております。

ベテランアドバイザーがわかりやすく丁寧にご説明させて頂きます。

どうぞ隙間時間をご活用して頂きまして、お気軽にご参加下さいませ。

皆様のご参加を心よりお待ちしております。

無料のオンライン面談、実施中です。