どんなときに勧誘されるか、気をつけておくことは?

リスクと事例

いつもシノケンハーモニーの不動産投資ニュースコラムをご覧いただきまして

ありがとうございます。

最近の記事で気になったものをご紹介します。

外貨建て保険や投資信託など元本割れリスクがある金融商品の販売をめぐるトラブルが目立っている。

ゆうちょ銀行では内規に基づかない不適切な手続きで高齢者に投信を販売していた実態が明らかになったばかりだ。

かんぽ生命保険でも不適切な保険販売が明らかになった。

銀行や郵便局の窓口で、勧誘を受ける本人や親族はどんな点に気をつければいいのだろうか。

ゆうちょ銀行では内規に基づかない不適切な手続きで高齢者に投信を販売していた

500万円を定期預金にしようと銀行に行ったら、もう一度来店してほしいと言われた。

定期預金証書の受け取りかと思って訪ねると別室に案内され、保険の勧誘を受けた。

不思議に思ったが、差し出された書類に署名・押印した。

帰宅後に資料を見た家族から外貨建て終身保険に加入したことになっていると指摘され驚いた。(70代男性)「定期預金を娘と孫に平等に残したい」と銀行員に相談したところ、「生命保険に入ればいい」と言われた。定期預金を解約して生命保険を数件契約した。

その後お金が必要になったので、解約したいと言ったら「40万円ほど損する」と言われた。(70代女性)■リスク説明不十分

紹介したのは、国民生活センターに寄せられた相談だ。

十分な説明を受けないまま契約に至った高齢者の相談が多い。

米ドルや豪ドルなど外貨建て保険をめぐるトラブルが目立つ。

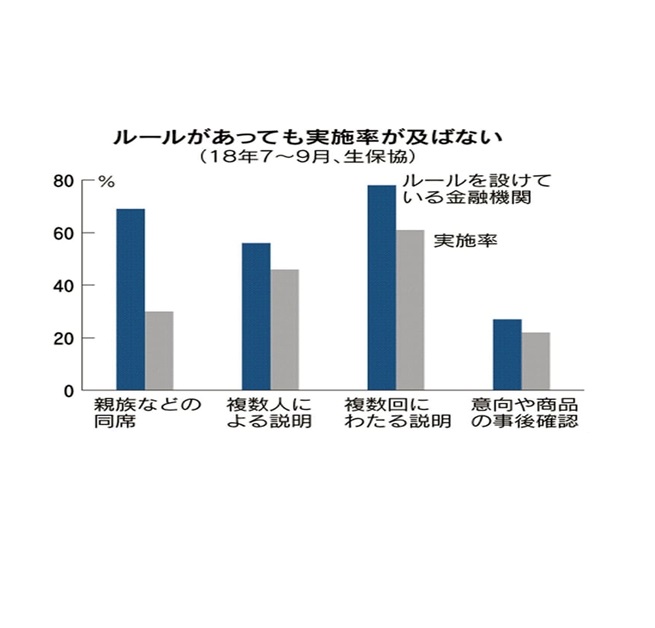

生命保険協会によると、銀行や信用金庫など金融機関で契約した外貨建て保険の17年度の苦情は2075件だった。

調査を始めた12年度の3倍超だ。

どんな点に気をつければよいのか。

まず、金融機関が保険や投資商品をどのようなタイミングで勧誘するかを押さえておこう。

金融機関はまとまった退職金が預貯金の口座に入ったり、定期預金が満期を迎えたりするタイミングが投信など金融商品を売る販売機会と捉えている。

高齢者自身も家族も、こうした節目では金融機関から勧誘を受けやすくなると頭に入れておくといいだろう。

2019年9月10日 日経新聞より

いかがでしたか?

住宅ローンや公共料金、車の費用、食費、夫婦のこづかいなど必要なものを使っていくと

ふたりとも毎月の給与はほとんど残りません。

ボーナスも、住宅ローンのほか、年2回の海外旅行の費用でほとんど消えてしまうといいます。

会社員や公務員などのサラリーマンは、毎月の給与の額はおおむね決まっていますし

支払われるのは月に1回なので、収入を把握するのは簡単です。

難しいのは支出の把握です。

お金を支払う手段は、現金のほか、銀行口座からの自動引き落とし、クレジットカード、電子マネーなど複数あります。

出ていく時期も金額もバラバラで、家族がいれば、その分、出口が増えていきます。

とくに収入の高い家庭ほど、支出の種類も金額も多くなるので、家計が複雑になりがちです。

また上記のパワーカップルのように、共働きで夫婦それぞれに収入があると

支出の全体像がつかみにくくなります。

生活レベルを下げるのは大変なことですが

40代、50代など老後が見えてくると多くの人は不安と焦りが少し見え始めるようです。

しかし「不安」という感情は行動を起こすチャンスにも繋がります。

実際、貯金以外で株式、FX、投資信託、仮想通貨などを副収入として投資する方が増えていますが

ほとんどの方は思ったよりも稼げないのが現実のようです。

また高収入の方は税金を気になさっている方も少なくないようです。

さてこうした高収入世帯では今後どのような対策を取れば良いのでしょうか。

不動産投資には節税効果があることをご存知でしょうか。

「所得税」「住民税」だけでなく、「相続税」「贈与税」なども節税することができます。

シノケンハーモニーでは収入の高いが方がどのように対策しているのか

また具体的な例を挙げながら実際にどのような節税効果があるのか。

実際の事例を用いてセミナーを開催しております。

一度真剣にご自身の将来と向き合ってみませんか。

きっと人生設計にお役に立てる内容です。

お気軽にご参加ください。

お問い合わせお待ちしております。